17 Сентября 2015Новая РСВ-1 и как теперь исправлять ошибки

Любовь Котова, заместитель директора Департамента развития социального страхования Министерства труда и социальной защиты Российской Федерации

Не позднее 16 ноября 2015 года компании должны представить в ПФР расчет по формеЗа девять месяцев 2015 года в ПФР принимают отчетность по обновленной форме

Как заполнить расчет

В обновленном порядке заполнения

Если сведения о печати компания исключила из устава и зарегистрировала эти изменения в инспекции, оттиск проставлять в

Перейдем к основным показателям. С 2014 года взносы на пенсионное страхование компании начисляют и уплачивают только на страховую часть пенсии. В общем случае тариф – 22 процента. Напомню: до этого взносы надо было делить между страховой и накопительной пенсией по общим тарифам 16 и 6 процентов соответственно.

Так вот теперь при заполнении раздела 1

расчета не надо отдельно показывать переплату по взносам на страховую

часть пенсии за период до 2014 года. То есть значение графы 4 строки 100 не должно быть отрицательным. Об этом прямо сказано в новом Порядке заполнения

Если у вас осталась переплата по старым взносам на страховую часть пенсии по тарифу 16 процентов – сумма со знаком «минус» в графе 4 строки 150 раздела 1 расчета за 2014 год, то самостоятельно сделайте зачет. Сложите этот показатель с остатком пенсионных взносов на начало 2015 года – это графа 3 строки 100 расчета за I квартал или полугодие 2015 года. То есть старую переплату надо показать в остатке пенсионных взносов по тарифу 22 процента, перешедшем на 2015 год.

Но переплата могла остаться и по накопительной части. Такие суммы отражайте в графе 5 по строке 100. Здесь же отражается и недоимка на начало года по взносам за периоды до

Взносы в ОМС

Строки, в которой раньше вы указывали сверхлимитную базу по взносам на ОМС, теперь нет в разделе 2 новой формы

Зато теперь в разделе 2 по строке 215 нужно привести новый показатель – количество сотрудников, с выплат которым организация начислила медицинские взносы.

Комментарий редакцииКогда пересчет взносов происходит не по ошибке

Нередко

взносы по некоторым работникам приходится пересчитывать уже после

окончания отчетного периода. Скажем, если сотрудник принес больничный

или ему предоставили отпуск авансом, а в следующем квартале он уволился,

не успев его отработать. Это не ошибка, ведь бухгалтер начислил взносы

по тем данным, которые у него были. А новые данные появились только

в следующем периоде. Значит, это новое событие, которое надо отразить

в текущем периоде. Уточненный

Пониженные тарифы

В обновленной форме

Тем

не менее сейчас есть категории организаций, у которых осталось право

на пониженный тариф по страховым взносам. Например, плательщики на УСН

с определенными видами деятельности. Они теперь заполняют подраздел 3.2. А до этого для них был предназначен подраздел 3.5.

Сведения о работниках

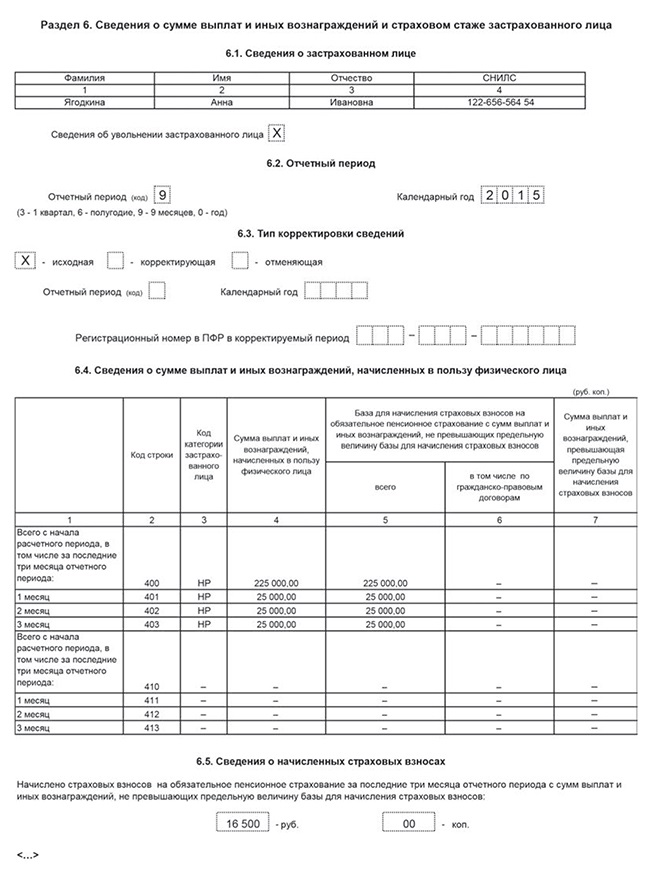

Поменялся и раздел 6,

где показывают индивидуальные сведения каждого из работников,

с которыми заключены трудовые договоры. Теперь в нем есть поле «Сведения

об увольнении застрахованного лица». Если работник уволился в течение

трех последних месяцев отчетного периода, то в этом новом поле поставьте

отметку Х. В

ВОПРОС УЧАСТНИКА

– Надо ли делать отметку в отчетности, если речь идет об увольнении сотрудника, с которым заключен

– Нет, в отношении таких сотрудников отметку проставлять не надо. Так

как уволить можно только лицо, с которым у компании трудовые отношения.

Об этом прямо сказано в пункте 29.5 Порядка заполнения

В приложении № 2 к Порядку заполнения

Также появился новый код для отпуска по уходу за ребенком до трех лет – ДЕТИПРРЛ. Его применяют, когда за ребенком ухаживает бабушка, дедушка или любой другой родственник, если он не является одним из родителей. Также его надо использовать в отношении опекунов.

Кроме

того, появились новые коды для компаний – участников свободной

экономической зоны в Крыму и Севастополе (КРС, ВЖКС и др.). А также для

компаний, получивших статус резидента территории опережающего

Как исправить отчетность

По новым правилам важно, наступил срок сдачи

Если срок сдачи следующего отчета наступил,

то есть после окончания «ошибочного» периода прошло три месяца и пошел

четвертый, то составьте уточненный расчет без раздела 6.

Индивидуальные сведения в отношении работников, по которым были ошибки

за этот период, составьте с типом «корректирующая». И включите их в

По каким правилам исправлять ошибки

Если вы обнаружили ошибку в отчетности,

Перерасчет в текущем периоде

В то же время Порядок заполнения

Аналогичные поправки появились для раздела 4, где теперь отражаются не только доначисленные суммы, но и любой перерасчет начисленных взносов. Причем как в меньшую, так и в большую сторону.

В разделе 1 вы покажете только сумму недоимки или переплаты. А в разделе 4 надо уже обозначить, к какому месяцу и году относятся эти суммы, а также привести основание для исправления. Каждое из них теперь обозначается одной из четырех цифр (раньше было три):1 – недоимку или переплату обнаружил ПФР на камералке;

2 – недоимку или переплату обнаружил ПФР на выездной проверке;

3 – компания сама нашла ошибку и доначислила взносы;

4 – компания переcчитала взносы, но не ошибочно. Речь, к примеру, о запоздавших больничных и пересчете в связи с оплатой авансом отпуска, после которого работник увольняется.

Раздел 4 заполнять не надо, если

На титульном листе уточненного

1 – надо исправить значения уплаченных пенсионных взносов, в том числе по дополнительным тарифам;

2 – нужно переделать показатели начисленных пенсионных взносов, в том числе по дополнительным тарифам;

3 – необходимо скорректировать суммы взносов на ОМС, а также другие ошибки, не связанные с индивидуальными сведениями.

Суммы начисленных и уплаченных взносов, а также данные для расчета базы в уточненном расчете приведите правильные. То есть заполните разделы 1 и 2 так, как если бы с первого раза указали все верно. Некоторые приводят только разницу между ошибочными и верными показателями – это некорректно.

На мой взгляд, нет смысла так усложнять учет. Если в случае с резервом необходимость высчитывать дни отпуска, на которые сотрудник имеет право, вытекает из положений ПБУ 8/2010, то малые предприятия могут без этого обойтись. И просто делать проводку сразу на всю сумму отпускных.

Конспект подготовил Сергей ШилкинИсточник: Журнал "Семинар для бухгалтера"