23.06.2014 Договор как защита от налоговых доначислений

Денис Скрябин,

юрист Московской коллегии адвокатов

«Князев и партнеры»

Федеральная налоговая служба России в феврале 2010 года выпустила письмо1, в котором признала, что действующее на момент издания письма законодательство не препятствует появлению фирм-однодневок. Это означало, что ни одна компания не застрахована от того, что при проведении налоговой проверки инспекторы не найдут в числе его контрагентов такие однодневки.

В мае 2011 года ФНС России указала, что одним из актуальных вопросов налогового контроля является выявление случаев получения компанией необоснованной налоговой выгоды с использованием фирм-однодневок2. Именно поисками однодневок среди контрагентов проверяемой фирмы в большей степени и занимались налоговые инспекторы.

Однако законодательство менялось, ужесточались санкции за создание и использование однодневок, формировалась четкая и ясная судебная практика по однодневкам и должной осмотрительности. Все это привело к тому, что одни компании действительно начали аккуратнее подходить к выбору контрагентов и перестали использовать однодневки в своих сделках. Другие же продолжили использовать однодневки, но серьезнее подошли к подготовке доказательств проявления должной осмотрительности и реальности сделки. Но такие доказательства часто оказываются формальными и не соответствуют действительному положению дел. Тем не менее подобная подготовка и наличие даже формальных доказательств позволяли фирмам в некоторых случаях фактически безнаказанно использовать однодневки в своей деятельности и уклоняться от уплаты налогов.

Это усложнило работу налоговых инспекторов в выявлении недобросовестных компаний, получающих необоснованную налоговую выгоду. В настоящее время формальное соблюдение требований, предъявляемых к должной осмотрительности, позволяет бизнесу оспорить решения о привлечении к налоговой ответственности в судах, вследствие чего фирмам удается избежать налоговой ответственности, а их руководителям — уголовной.

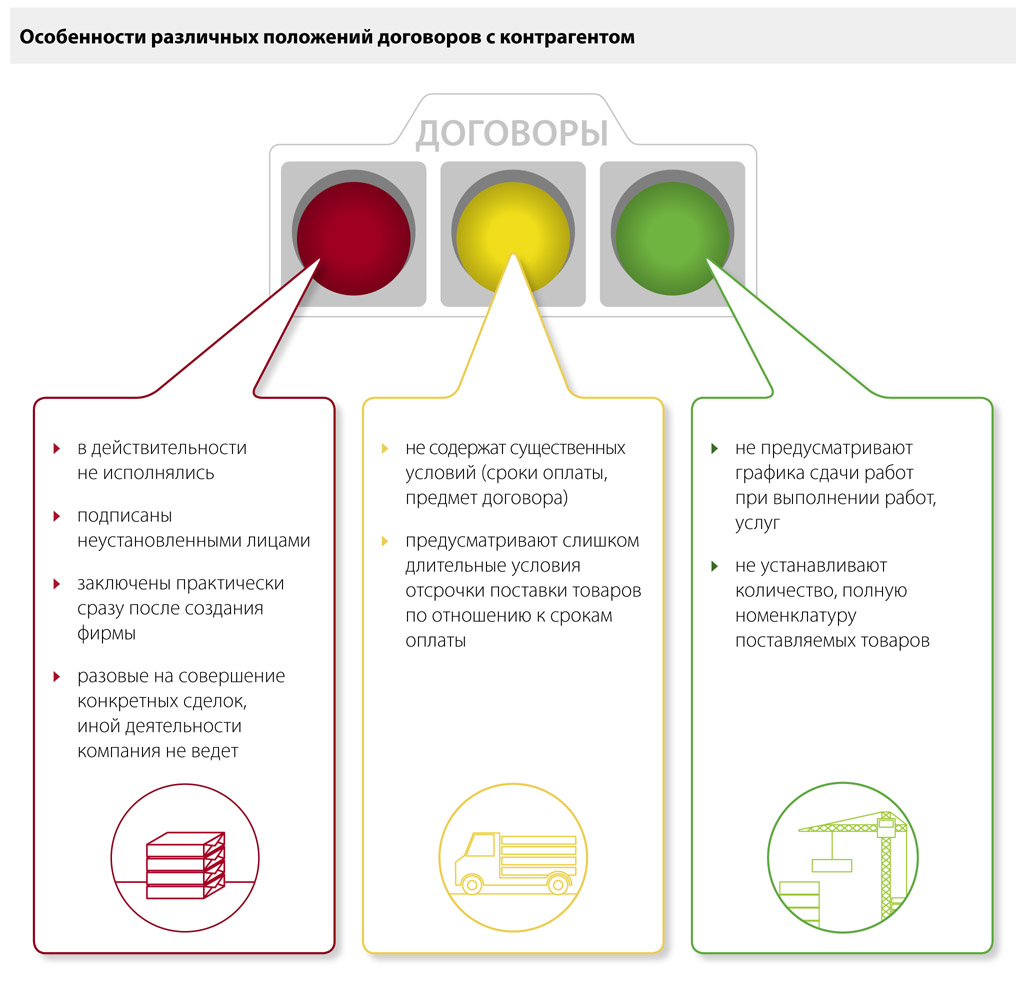

Договор договору рознь

Все это приводило к тому, что налоговые инспекторы были вынуждены переключить свое внимание с выявления однодневок среди контрагентов на более тщательную проверку исполнения сторонами сделки заключенных ими договоров. В частности, контролеры выясняли, исполнялись ли договоры в действительности, совершались ли реальные хозяйственные операции и т. п. В настоящее время налоговики стали внимательнее относиться к проверке действительности и реальности сделки. Они стараются получить доказательства того, что компания и ее контрагент используют формальный документооборот, создающий видимость реальной хозяйственной деятельности, которой в действительности не было. И это инспекторам зачастую удается.

Так, например, при рассмотрении одного из споров суд3 пришел к выводу, что на момент совершения сделок по заключению договоров финансовой аренды (лизинга) стороны договоров не намеревались создать соответствующие условиям этих сделок правовые последствия, характерные для сделок данного вида. При этом спорное имущество фактически не выбывало из владения лизингодателя и не использовалось в производственной деятельности фирмы, а целью заключения сделок явилась направленность действий на получение необоснованной налоговой выгоды. В данной ситуации компанию не спасло то, что имелось вступившее в законную силу решение суда о возврате лизингодателю предметов лизинга и взыскании задолженности по оплате лизинговых платежей.

В другом рассматриваемом споре4 фирма заключила с иностранным контрагентом внешнеэкономический контракт и дополнительные соглашения к нему на поставку товара, согласовала предмет договора и спецификации, даже произвела предоплату. Но налоговым инспекторам удалось доказать, что все эти действия были совершены в отсутствие реальной экономической цели, лишь для получения необоснованной налоговой выгоды.

У налоговиков были следующие доводы:

- участники спорных правоотношений созданы незадолго до совершения хозяйственных операций;

- до проведения спорной операции они представляли нулевую отчетность;

- хозяйственная операция носит разовый характер;

- компания и контрагенты отсутствуют по месту регистрации;

- не доказан ввоз товара поставщиком и иностранной компанией;

- условия договоров предоставляют чрезмерно длительные отсрочки поставки товара;

- есть основания полагать, что фактическое движение товара отсутствует;

- поставка товаров устаревшей модели с превышением стоимости и др.

Таким образом, наличие правильно заполненного счета-фактуры, платежных документов, подтверждающих фактическое перечисление сумм частичной оплаты, а также согласованного договора, предусматривающего возможность такой предоплаты, не всегда свидетельствуют о реальности сделки и о ее действительном экономическом смысле. Как следствие, компании даже при наличии правильно оформленных документов могут быть привлечены к налоговой ответственности.

Реальность виртуальных сделок и наоборот

Из определений Конституционного Суда РФ5 следует, что оценка добросовестности компании предполагает оценку заключенных им сделок на предмет их действительности. Заключенные сделки должны не только формально соответствовать законодательству, но и не вступать в противоречие с общим запретом недобросовестного осуществления прав налогоплательщиком.

Согласно позиции КС РФ, изложенной в другом определении6, суды должны исследовать фактические обстоятельства хозяйственной деятельности, а не ограничиваться только установлением формальных условий применения нормы.

При исследовании вопроса правомерности применения налоговых вычетов по НДС и формирования расходов для исчисления налога на прибыль нужно исходить из реальности совершения спорных хозяйственных операций.

Налоговые инспекторы при оценке достаточности собранных доказательств получения компанией необоснованной налоговой выгоды руководствуются позицией ФНС России7. По мнению ведомства, первостепенное значение имеет сбор доказательств о конкретных хозяйственных проявлениях результатов сделок непосредственно в обороте компании. Налоговым инспекторам следует обосновать, что документы, представленные фирмой, в действительности не подтверждают факты (реальность) совершения хозяйственных операций.

На основе данных разъяснений налоговые инспекторы начинают проверку договоров на предмет их действительности: подписаны ли уполномоченными лицами, согласованы ли надлежащим образом существенные условия, соответствуют ли требованиям законодательства и т. п.

Если налоговики установили факт того, что договор подписан неуполномоченными лицами или подписан от имени лиц, которые отрицают факт подписания, то контролеры непременно посчитают это обстоятельство безусловным и достаточным основанием, свидетельствующим о получении фирмой необоснованной налоговой выгоды.

Вместе с тем позиция судов по вопросу подписания договора неуполномоченным лицом расходится. Одни суды считают, что это само по себе не является безусловным и достаточным доказательством, свидетельствующим о получении обществом необоснованной налоговой выгоды, а другие — наоборот.

Так, ФАС Московского округа8 указал, что договоры, которые подписаны неуполномоченными лицами, не являются недействительными в силу ничтожности, но считаются оспоримыми. Ведь сделка, совершенная на основе документов, подписанных неуполномоченным лицом, может быть впоследствии одобрена9. Учитывая, что инспекция не представила доказательств того, что спорные сделки в установленном законом порядке признаны недействительными, компания применила вычеты правомерно.

При рассмотрении другого спора ФАС

Московского округа10

указал, что подписание, в частности,

договора от имени контрагентов компании

лицами, отрицающими их подписание и наличие

у них полномочий руководителя, само по себе

не является безусловным и достаточным

доказательством, свидетельствующим о

получении фирмой необоснованной налоговой

выгоды.

Однако необходимо учитывать, что такому

подходу практически не дается оценка в

Высшем Арбитражном Суде РФ. Постановлений

высшей инстанции по данной позиции

фактически нет, вследствие чего

ориентироваться только лишь на данный подход

не рекомендуется.

Противоположный подход нашел свое отражение в большинстве судебных актов. Так, например, все тот же ФАС Московского округа11 указал, что компания не имеет права на применение вычета, в частности, потому, что договоры подписаны неустановленными лицами. Данный подход поддерживается и Высшим Арбитражным Судом РФ12.

Таким образом, если налоговые органы, а далее и суд установят, что подписание договора было произведено неустановленными лицами, а также если лица, от чьего имени поставлена подпись, отрицают факт подписания, то это может быть расценено как свидетельство получения организацией необоснованной налоговой выгоды.

Аналогичные последствия могут наступить, если налоговые инспекторы обнаружат во время проверки, что предмет договора и иные его существенные условия не были должным образом согласованы сторонами либо если договор не был представлен проверяющим.

Так, например, ФАС Уральского округа13, рассматривая налоговый спор, пришел к выводу о получении налогоплательщиком необоснованной налоговой выгоды, в частности, на том основании, что договоры на оказание услуг не содержат согласования сторонами таких существенных условий, как предмет договора, сроки исполнения, стоимость оказанных услуг.

В другом случае суд указал на отсутствие

хозяйственных операций между компанией и

контрагентом, в том числе и на том

основании, что у фирмы отсутствовал договор

поставки14.

Вместе с тем подобный подход встречается

крайне редко и является, на наш взгляд,

скорее исключением, чем правилом.

Подавляющее большинство судов исходит из

того, что налоговые вычеты производятся при

наличии счетов фактур и соблюдении условий

для вычета, установленных

Налоговым кодексом. А отсутствие у

компании договоров или несогласованные

существенные условия не влияют на право

получения вычетов при представлении

указанных документов, оформленных надлежащим

образом.

Суды отклонили довод инспекции об отсутствии

у фирмы договора купли-продажи, указав, что

представленные товарные накладные,

счета-фактуры, платежные поручения содержат

все необходимые сведения15.

В другом случае суд указал, что

Налоговый кодекс не ставит право

компании на применение вычетов по НДС в

зависимость от наличия договоров, факт их

отсутствия не является основанием для отказа

в возмещении НДС16.

Таким образом, отсутствие договора у

проверяемой компании не должно влиять на его

право получения вычета по НДС и уменьшение

базы по налогу на прибыль.

Суды также признают за компаниями право на

вычет и на уменьшение базы по налогу на

прибыль даже в тех случаях, когда в договоре

подряда отсутствуют условия о сроке

выполнения работ17,

сведения о наименовании и количестве товара18,

график производства работ, а также если в

договоре не определены заказчик, стоимость

работ и т. д.19

Однако суд признает это право только при

наличии доказательств совершения

хозяйственной операции и их реальности.

Более того, есть и судебные акты, в

соответствии с которыми отсутствие

дополнительных соглашений к договору не

является основанием для отказа

налогоплательщику в возмещении НДС20.

Таким образом, наличие дефектов в договоре,

отсутствие согласования существенных условий

договора, дополнительных соглашений к

договору, на которые в нем есть ссылки,

также не должны влиять на возмещение НДС,

уменьшение базы по налогу на прибыль, при

условии, что в наличии правильно оформленные

товарные накладные, счета-фактуры, платежные

поручения и др.

Однако необходимо иметь в виду и наличие

судебной практики, хоть и немногочисленной,

но согласно которой суды приходят к выводу о

получении компанией необоснованной налоговой

выгоды, в том числе на основании того, что

договор составлен ненадлежащим образом и

содержит противоречия21.

Вместе с тем мы настоятельно рекомендуем обращать внимание на согласование существенных условий сделок, на их письменное оформление, на подписание всех документов уполномоченными на то лицами, получать подтверждение полномочий и удостоверение личности лиц, подписывающих документы, а также совершать другие действия, которые помогут при проверке доказать отсутствие необоснованной налоговой выгоды.

Транспортные услуги

В договоре ничего не сказано о доставке товаров, о том, кто и как ее осуществляет, а в товарной накладной ТОРГ-12 вместе с перечнем товаров указана и доставка отдельной строкой. Рискованно ли принимать к вычету НДС по транспортным услугам? По данному поводу ФАС Московского округа высказал свою позицию, которая заключалась в том, что продавец товара в любом случае вправе принять к вычету НДС по транспортным расходам, относящимся к доставке реализуемого товара, вне зависимости от наличия или отсутствия в договоре поставки условия о возмещении транспортных расходов покупателем22.

В другом случае инспекторы сняли вычеты

на том основании, что отсутствовал договор

поставки алкогольной продукции со спорным

контрагентом. Однако ФАС Восточно-Сибирского

округа23

указал, признавая позицию налоговой

инспекции неправомерной, что налоговые

вычеты производятся24

на основании счетов фактур, документов,

подтверждающих фактическую уплату сумм

налога при ввозе товаров на таможенную

территорию РФ, документов, подтверждающих

уплату сумм налога, удержанного налоговыми

агентами, и т. д. Компания подтвердила факт

реальности поставки, представив дорожную

ведомость, дорожную накладную на перевозку

грузов, а также, в подтверждение подлинности

алкогольной продукции, — сертификат

соответствия.

В другом деле суд25

указал, что отсутствие договора поставки не

опровергает реальности хозяйственных

операций по поставке, так как представленные

компанией товарные накладные свидетельствуют

о заключении сторонами разовых сделок

поставки. Аналогичная позиция выражена и в

других судебных актах26.

Таким образом, даже если компания и контрагент не согласовали условия договора поставки или не стали заключать его, то это обстоятельство не лишает их права на вычет НДС и на снижение базы по налогу на прибыль. Главное, чтобы были в наличии надлежащим образом оформленные первичные документы, подтверждающие факт поставки и факт ее оплаты.

_______________________

1письмо ФНС России от 11.02.2010 № 3-7-07/84.

2письмо ФНС России от 24.05.2011 № СА-4-9/8250.

3пост. ФАС ДО от 18.09.2013 № Ф03-4177/13.

4пост. ФАС СЗО от 28.10.2013 № Ф07-7596/13.

5определения КС РФ от 04.11.2004 № 324-О, от 08.04.2004 № 169-О.

6определение КС РФ от 12.07.2006 № 267-О.

7письмо ФНС России от 24.05.2011 № СА-4-9/8250.

8пост. ФАС МО от 12.10.2012 № Ф05-11699/12.

9ст. 183 ГК РФ.

10пост. ФАС МО от 14.03.2013 № Ф05-1414/13.

11пост. ФАС МО от 31.07.2013 № Ф05-8199/13.

12определения ВАС РФ от 24.04.2013 № ВАС-4291/13, от 21.03.2013 № ВАС-2928/13, от 11.03.2013 № ВАС-1966/13, от 27.02.2013 № ВАС-18042/12.

13пост. ФАС УО от 31.01.2013 № Ф09-13744/12.

14пост. ФАС ЦО от 26.12.2011 № Ф10-2355/11.

15пост. ФАС СКО от 30.04.2013 № Ф08-1855/13.

16пост. ФАС МО от 24.12.2010 № КА-А40/15812-10.

17пост. ФАС ЦО от 19.03.2012 № Ф10-644/12.

18пост. ФАС ВВО от 29.04.2011 № Ф01-1335/11.

19пост. ФАС МО от 28.09.2010 № КА-А41/11160-10-П.

20пост. ФАС СКО от 24.07.2009 № А53-26831/2008, ФАС ПО от 05.03.2009 № А12-9650/2008, ФАС СЗО от 10.07.2007 № А56-29757/2006.

21пост. ФАС СЗО от 06.04.2012 № Ф07-1918/11.

22пост. ФАС МО от 02.06.2011 № Ф05-4228/11.

23пост. ФАС ВСО от 17.11.2009 № А74-2410/2008.

24п. 1 ст. 172 НК РФ.

25пост. ФАС ПО от 17.01.2013 № Ф06-10293/12.

26пост. ФАС МО от 21.02.2012 № Ф05-497/12, от 11.08.2011 № Ф05-7505/11.

Источник:

ГАРАНТ