18.03.2013 Покупка обогревателя. Обосновываем расходы при «упрощенке»

Оценивая налоговые последствия своего участия в накопительных бонусных программах, компании должны учитывать, что арбитражная практика пока не выработала единообразного подхода по вопросам, связанным с их налогообложением.

В холодное время года возможна ситуация, когда мощностей ТЭЦ не хватает, чтобы отопить помещения фирмы. «Упрощенцу» приходится покупать обогревательные приборы. При этом вопрос включения расходов на их приобретение в расчет «упрощенного» налога является спорным. Рассмотрим его в статье.

Старый спорный вопрос

Компании на ОСН вправе включать расходы на покупку

обогревателей в расчет базы по налогу на прибыль на

основании норм Налогового и Трудового кодексов, а

также санитарных требований1. Затраты в

таком случае обоснованы необходимостью обеспечения

нормальных условий труда, предусмотренных

законодательством. Это отмечает и Минфин России2.

Что же касается «упрощенцев», то для них, по мнению финансового ведомства, такой вид расходов не предусмотрен. Данная позиция остается неизменной с 2007 года3.

Из документа

Письмо Минфина России от 26 января 2007 г. №

03-11-04/2/19

Налогоплательщики, применяющие упрощенную

систему налогообложения, включают в расходы

только расходы, предусмотренные в статье 346.16

Налогового кодекса Российской Федерации (далее —

Кодекс). Расходы на обеспечение нормальных

условий труда, а именно расходы, связанные с

приобретением питьевой воды и приобретением

обогревателей для административного здания,

статьей 346.16 Кодекса не предусмотрены и,

соответственно, не могут учитываться при

определении налоговой базы по налогу,

уплачиваемому в связи с применением упрощенной

системы налогообложения.

Напомним, что перечень расходов, учитываемых при

определении объекта налогообложения, является

закрытым4. У фирм закономерно возникает

вопрос: почему нельзя включить в расчет

«упрощенного» налога затраты на поддержание

нормальной температуры в офисе, в цеху, на складе?

Некоторые «упрощенцы» обращаются в суды и выигрывают

дела. Так, налоговики в своем решении указали, что

расходы на покупку (через уступку права требования)

электрокалорифера не являются экономически

оправданными. Предприниматель оспорил данное решение

в суде, предоставив в доказательство

сопроводительное письмо и допсоглашение к договору

уступки. Арбитры сочли это достаточным для

обоснования экономической оправданности расходов5.

Если «упрощенец» готов к спорам с налоговиками, то

он может признать затраты на покупку обогревателей в

качестве материальных расходов6,

обосновав это тем, что приобретение обогревателей

необходимо для эксплуатации основного средства.

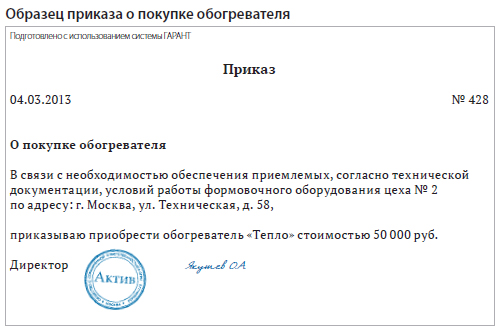

Так, покупку обогревателя для административного или торгового помещения можно обосновать необходимостью обеспечения правильности и эффективности рабочего процесса в нем (соблюдение температурного режима функционирования). Производственная компания может воспользоваться температурными требованиями эксплуатационных норм для работы оборудования. Покупку обогревателя для складского помещения можно обосновать условиями хранения товара. При этом обоснование расходов следует прописать в локальном акте фирмы (см. пример). Отметим, что описанные выше способы являются спорными и могут вызвать претензии налоговиков. Фирма должна быть готова отстаивать свои действия в суде.

Из документа

Налоговый кодекс Российской Федерации

Статья 254 Материальные расходы

2) на приобретение материалов, используемых:

<...> на другие производственные и хозяйственные

нужды (проведение испытаний, контроля,

содержание, эксплуатацию основных средств и иные

подобные цели);

Бухучет затрат на обогреватель

В бухгалтерском учете расходы на обогреватель

отражают следующим образом. Если стоимость такого

объекта составляет более 40 000 рублей, а срок

полезного использования более 12 месяцев, то его

учитывают в качестве основного средства (ОС)7.

В начале марта ООО «Актив» (на УСН) приобрело обогреватель, стоимость которого составила 53 100 руб. (в том числе НДС — 8100 руб.). Бухгалтер сделал проводки:

ДЕБЕТ 08 КРЕДИТ 60

– 45 000 руб. (53 100 – 8100) — отражена стоимость обогревателя в составе вложений во внеоборотные активы;

ДЕБЕТ 19 КРЕДИТ 60

– 8100 руб. — учтена сумма НДС согласно счету-фактуре продавца;

ДЕБЕТ 08 КРЕДИТ 19

– 8100 руб. — сумма НДС учтена в составе вложений во внеоборотные активы8;

ДЕБЕТ 01 КРЕДИТ 08

– 53 100 руб. — обогреватель зачислен в состав ОС.

Т. к. обогреватель купили в момент применения УСН, его стоимость в налоговом учете списывают в расходы с момента ввода объекта в эксплуатацию (равными долями в течение налогового периода)9 как материальные затраты, которые необходимы для эксплуатации ОС. На последнее число каждого квартала (31 марта, 30 июня, 30 сентября, 31 декабря) фирма будет включать в расходы:

53 100 руб. : 4 кв. = 13 275 руб.

Фирма готова отстаивать свои действия в суде.

Если обогреватель не удовлетворяет требованиям, предъявляемым к ОС, то его учитывают в качестве материальных затрат на счете 10 «Материалы». Во время отпуска в эксплуатацию его стоимость списывают с данного счета на соответствующие счета учета затрат (см. пример ниже).

Торговая фирма на УСН для отопления помещения магазина приобрела обогреватель. Стоимость обогревателя — 35 400 руб. (в том числе НДС — 5400 руб.). Бухгалтер сделал проводки:

ДЕБЕТ 10 КРЕДИТ 60

– 30 000 руб. (35 400 – 5400) — отражена стоимость обогревателя;

ДЕБЕТ 19 КРЕДИТ 60

– 5400 руб. — учтена сумма НДС согласно счету-фактуре продавца;

ДЕБЕТ 10 КРЕДИТ 19

– 5400 руб. — сумма НДС учтена в стоимости обогревателя10;

ДЕБЕТ 44 КРЕДИТ 10

– 35 400 руб. — стоимость обогревателя отнесена на счет учета расходов на продажу.

В налоговом учете расходы на приобретение обогревателя признаются в составе материальных расходов (которые необходимы для эксплуатации ОС) в момент ввода обогревателя в эксплуатацию. Свои действия фирма готова отстаивать в суде.

Из документа

Постановление ФАС Поволжского округа от 12

января 2006 г. № А72-5872/05-6/477

<...> приобретенные предпринимателем <...>

основные средства полностью оплачены (договор

уступки права требования <...>, соглашение <...>

о зачете встречных требований). Также суд первой

инстанции правомерно сослался на экономическую

оправданность оспариваемых расходов

предпринимателя, поскольку данные расходы

произведены для осуществления деятельности,

направленной на получение дохода, что

подтверждается сопроводительным письмом <...> и

дополнительным соглашением <...>.

Куда включить расходы на обогреватель?

Фирмы на ОСН обычно включают расходы на покупку обогревателя в расчет базы по налогу на прибыль в качестве необходимых для обеспечения нормальных условий труда (подп. 7 п. 1 ст. 264 НК РФ). Статья 346.16 Налогового кодекса аналогичной нормы лишена, поэтому фирма на УСН не может уменьшить такими расходами свои доходы при расчете «упрощенного» налога. Этой же позиции придерживаются и инспекторы (разъяснения Управления ФНС по Республике Башкортостан от 30.05.—05.06.2005). Однако судьи в ряде случаев с таким формальным прочтением НК РФ не согласны (пост. ФАС УО от 06.10.2008 № Ф09-7032/08-С3, ФАС ЗСО от 29.08.2006 № Ф04-5469/2006(25648-А70-29), ФАС СЗО от 28.08.2006 № А56-42386/2005).

По нашему мнению, расходы на покупку

обогревателя «упрощенец» может учесть так. Пункт

2 статьи 346.16 Налогового кодекса определяет,

что материальные расходы принимают в порядке,

предусмотренном статьей 254 кодекса. К

материальным расходам относят затраты фирмы, в

частности, на приобретение имущества, не

являющегося амортизируемым (т. е. перечень

материальных расходов фактически носит открытый

характер) (подп. 3 п. 1 ст. 254 НК РФ).

Стоимость обогревателя вряд ли превысит 40 000

рублей. Поэтому фирма может учесть данный расход

на основании подпункта 5 пункта 1 статьи 346.16

кодекса. Главное — доказать соответствие расхода

критериям пункта 1 статьи 252 кодекса.

Отметим, что, скорее всего, свои действия придется отстаивать в суде. Однако, учитывая в целом благосклонную позицию арбитров, у компании есть неплохие шансы на успех.

Сноски:

1 подп. 7 п. 1 ст. 264 НК РФ, ст. 22,

212, 223 ТК РФ, ст. 25 Федерального закона от

30.03.99 № 52 ФЗ «О санитарно-эпидемиологическом

благополучии населения», СанПиН 2.2.4.548-96, п.

5.1. СанПиН 2.2.2.1332-03

2 письмо Минфина России от 03.10.2012 №

03-03-06/2/112

3 письма Минфина России от 01.02.2011 №

03-11-11/22, от 26.01.2007 № 03-11-04/2/19

4 п. 1 ст. 346.16 НК РФ

5 пост. ФАС ПО от 12.01.2006 №

А72-5872/05-6/477

6 подп. 5 п. 1, п. 2 ст. 346.16 НК РФ,

подп. 2 п. 1 ст. 254 НК РФ

7 п. 5 ПБУ 6/01, утв. приказом Минфина

России от 30.03.2001 № 26н (далее — ПБУ 6/01)

8 п. 8 ПБУ 6/01, подп. 3 п. 2 ст. 170 НК

РФ

9 абз. 8 п. 3 ст. 346.16 НК РФ

10 п. 6 ПБУ 5/01, подп. 3 п. 2 ст. 170 НК

РФ

Источник: Журнал "Актуальная бухгалтерия"