17.09.12 Компенсация по допсоглашению при увольнении

В

трудовом законодательстве определен перечень

ситуаций, в которых работодатель обязан

выплатить выходное пособие при расторжении

трудового договора. Например, выходное пособие

при ликвидации компании, сокращении численности

или штата работников и т. п. Вместе с тем

Трудовой кодекс позволяет предусмотреть и другие

случаи выплаты выходных пособий в трудовом или

коллективном договоре1.

В

трудовом законодательстве определен перечень

ситуаций, в которых работодатель обязан

выплатить выходное пособие при расторжении

трудового договора. Например, выходное пособие

при ликвидации компании, сокращении численности

или штата работников и т. п. Вместе с тем

Трудовой кодекс позволяет предусмотреть и другие

случаи выплаты выходных пособий в трудовом или

коллективном договоре1.

Иногда фирма соглашается выплатить работнику дополнительную единовременную компенсацию при увольнении и устанавливает такую выплату в соглашении о расторжении трудового договора. При этом данная компенсация не предусмотрена ни в перечне обязательных выплат по трудовому законодательству, ни в трудовом, ни в коллективном договоре. По мнению судов, соглашение о расторжении трудового договора не является его частью. Оно не регулирует отношения, связанные с выполнением работником трудовой функции. В данном случае базу по налогу на прибыль нельзя уменьшить на расходы по выплате компенсации (отступных) сотруднику при увольнении2. Однако компания может заключить с работником дополнительное соглашение к трудовому договору, которое будет предусматривать выплату выходного пособия при его расторжении по соглашению сторон.

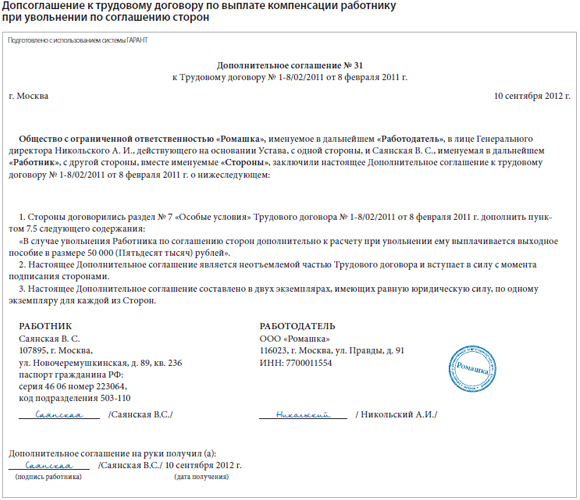

Минфин России и налоговики в своих недавних письмах разъяснили, что затраты в виде выплаты выходных пособий могут быть учтены в составе расходов, уменьшающих базу по налогу на прибыль. Для этого необходимо3, чтобы такая выплата была предусмотрена трудовым договором, дополнительным соглашением (являющимся его неотъемлемой частью) или коллективным договором. Причем в тексте допсоглашения обязательно должно быть указано, что оно является неотъемлемой частью трудового договора. Иначе учет расходов по выплате компенсации может быть оспорен налоговиками.

Ниже мы приводим образец дополнительного соглашения к трудовому договору.

В более ранних письмах Минфин России выступал против отражения при расчете базы по налогу на прибыль затрат на компенсационные выплаты по дополнительному соглашению увольняющимся работникам4. Чиновники считали, что эти компенсации прямо не предусмотрены в российском законодательстве, они не отвечают критериям налогового законодательства и не могут быть отражены в составе расходов на оплату труда5.

Генеральный директор и главный бухгалтер компании заключили соглашение о расторжении трудового договора 24.09.2012. Согласно этому документу главбух должен уволиться из компании по взаимному соглашению сторон. Соглашением о расторжении трудового договора предусмотрено, что помимо причитающейся зарплаты и компенсации за неиспользованный отпуск фирма обязуется выплатить работнику дополнительную денежную компенсацию в размере пяти среднемесячных окладов. Должностной оклад главбуха — 80 000 руб. Трудовым договором, заключенным с сотрудником при приеме на работу, выплата дополнительной компенсации в случае увольнения по соглашению сторон не предусмотрена. Поэтому фирма-работодатель составила дополнительное соглашение к трудовому договору, отразив в нем порядок выплаты компенсации и ее размер (5 должностных окладов). Дата составления этого соглашения — 14.09.2012. Ранее сотруднику был выплачен аванс в размере 32 000 руб. Соглашением о расторжении трудового договора предусмотрено, что последний рабочий день главбуха — 28.09.2012. В этот день фирма обязана выплатить ему:

-

зарплату (за минусом выплаченного ранее аванса) за сентябрь в размере:

80 000 – 32 000 = 48 000 руб.; -

компенсацию за неиспользованный отпуск в размере 94 770 руб.;

-

дополнительную компенсацию:

80 000 руб. ? 5 = 400 000 руб.

В налоговом учете суммы, выплаченные

главному бухгалтеру, включаются в расходы на

оплату труда. В бухучете будут сделаны

следующие проводки:

ДЕБЕТ 26 КРЕДИТ 70

– 142 770 руб. (48 000 + 94 770) — отражена

задолженность фирмы по выплате главбуху

зарплаты и компенсации за неиспользуемый

отпуск;

ДЕБЕТ 26 КРЕДИТ 70

– 400 000 руб. — отражена задолженность

фирмы по выплате выходного пособия согласно

допсоглашению к трудовому договору.

Письмо Минфина России от 24 января 2012 г. №

03-03-06/1/29

Кроме того, трудовым договором или коллективным договором могут предусматриваться другие случаи выплаты выходных пособий, а также устанавливаться повышенные размеры выходных пособий.

Согласно ст. 57 ТК РФ, если при заключении трудового договора в него не были включены какие-либо условия, эти условия могут быть определены отдельным приложением к трудовому договору, либо отдельным соглашением сторон, заключаемым в письменной форме, которые являются неотъемлемой частью трудового договора.

Таким образом, расходы в виде выплаты выходных пособий, предусмотренных дополнительным соглашением к трудовому договору, могут быть учтены в составе расходов, уменьшающих налоговую базу по налогу на прибыль организаций.

В тексте дополнительного соглашения обязательно должно быть указано, что оно является неотъемлемой частью трудового договора, заключенного с сотрудником. В соглашении нужно указать реквизиты трудового договора

![]()

Если выплата компенсации не прописана в трудовом договоре

Если при заключении трудового договора в

нем не были указаны какие-либо условия, их

можно определить отдельным приложением к

договору или отдельным соглашением сторон,

заключенным в письменной форме. Такие

документы являются неотъемлемой частью

договора. В них могут быть предусмотрены и

случаи выплаты выходных пособий, отличные от

обязательных в силу требований трудового

законодательства, а также устанавливающие

повышенные размеры выходных пособий (ст. 57,

178 ТК РФ). Расходы по таким выплатам

учитывают при определении базы по налогу на

прибыль в полной сумме, вне зависимости от

их величины (ст. 255, п. 1 ст. 252 НК РФ).

Данную позицию разделяют финансовое и

налоговое ведомства (письма Минфина России

от 03.05.2012 № 03-03-06/2/47, от 31.03.2011

№ 03-03-06/1/188, УФНС России по г. Москве

от 27.04.2009 № 16-15/041186). Однако

независимо от их мнения при определении

(установлении, согласовании) размера выплат

при расторжении трудового договора все-таки

нужно оценивать их обоснованность, принимать

во внимание текущее финансовое состояние

компании и то влияние, которое могут оказать

на его устойчивость такие компенсации.

Отметим, что выплаты, связанные с

увольнением работников, производимые с 1

января 2012 года, освобождены от НДФЛ (п. 3

ст.217 НК РФ) в сумме, не превышающей в

целом трехкратный размер среднего месячного

заработка (шестикратный размер для

работников, уволенных из организаций в

районах Крайнего Севера) (письмо Минфина

России от 04.07.2012 № 03-04-06/1-198).

Сноски:

1 ст. 178 ТК РФ

2 пост. ФАС МО от 23.03.2012 №

А40-51601/11-129-222, Девятого ААС от 26.01.2012

№ 09АП-35925/2011-АК

3 письма Минфина России от 24.01.2012

№ 03-03-06/1/29, от 07.04.2011 № 03-03-06/1/224,

от 14.03.2011 № 03-03-06/2/40, УФНС России по г.

Москве от 01.11.2011 № 16-15/105705@; ч. 4 ст.

178 ТК РФ; ст. 255 НК РФ

4 письмо Минфина России от 21.02.2007

№ 03-03-06/2/38

5 ст. 255 НК РФ

Источник: Журнал "Актуальная бухгалтерия"