12.05.08 Что считается уклонением от уплаты налогов в Москве

Карамазова Тамара , эксперт журнала

Управление ФНС России по г. Москве разослало своим инспекциям

письмом «для служебного пользования» подробный отчет о схемах и

способах уклонения от налогов, выявленных в ходе налоговых

проверок в IV квартале 2007 года. Заглянем и мы в этот документ.

Схемы хоть и выявлены в Москве, но используются во всех регионах

России.

Схема 1: обналичивание денежных средств с использованием «однодневок»

кого проверили: ЗАО «Роситал»

кто проверил: ИФНС № 4 по г. Москве

что проверили: НДС за 2004–2006 годы

сумма претензий: 4 835 400 рублей

Суть схемы в том, что компания создает счета-фактуры от имени

«однодневок» на поставку несуществующих товаров, перечисляет по

этим документам деньги, которые затем возвращаются в компанию

неучтенной наличностью.

Компания занимается производством общестроительных работ по

возведению зданий и сооружений.

Причиной прихода налоговиков с выездной проверкой стало

уголовное дело, возбужденное Главным следственным управлением

при ГУВД по г. Москве по факту незаконной банковской

деятельности ЗАО КБ «ИС Банк». Одним из клиентов, фигурирующих в

этом уголовном деле, было ЗАО «Роситал».

В ходе проверки инспекторы обнаружили, что компания периодически

закупала бетонную смесь и раствор у ООО «Транс-капитал» и ООО

«Капитал-строй», а также строительные материалы у ООО

«Мега-альянс». Инспекция доказала, что все эти три компании

являются «однодневками», счета-фактуры от их имени подписаны

неуполномоченными лицами, поэтому сняла с вычетов весь НДС по

этим расходам.

Доказательства налоговиков

1. Из инспекций по месту регистрации компаний-поставщиков

получена информация, что эти компании не сдают отчетность и не

платят налоги.

2. С помощью сотрудников милиции были допрошены граждане,

которые указаны в документах как учредители, руководители и

главные бухгалтеры указанных компаний-поставщиков. Все эти

граждане показали, что никаких компаний не учреждали, ими не

руководили и никаких документов от имени этих компаний не

подписывали.

3. Анализ движения денежных средств по расчетным счетам

поставщиков показывает, что поступления на счет были регулярными

и в значительных объемах. В то же время среди контрагентов

имеются компании, имеющие расчетные счета в том же банке,

которые либо совсем не представляют налоговую отчетность, либо

представляющие «нулевую» с отражением показателей, существенно

заниженных по сравнению с данными выписки по расчетному счету

(информация из базы данных «КСНП»).

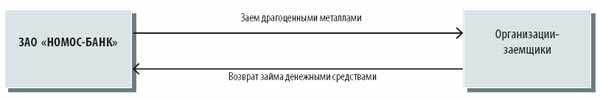

Схема 2: реализация товара под видом займа

кого проверили: ЗАО «НОМОС-БАНК»

кто проверил: МИФНС № 50 по г. Москве

что проверили: налог на добавленную стоимость

Суть схемы в том, что кредитная организация предоставляла займы

в драгоценных металлах с выдачей их в физической форме из своего

хранилища, а возврат займов осуществлялся не передачей банку

таких же металлов в их физической форме, а перечислением

денежных средств заемщиков с их расчетных счетов в погашение

обязательств по займу. При этом НДС по реализации этих металлов

не начислялся.

В соответствии с условиями договоров займа, заключенных банком с

ЗАО «Гуливер Ко», ООО «Кливия», ООО «Ларион», ООО «Метоптторг»,

заемщикам передавались драгоценные металлы в слитках,

характеристика которых указана в предмете договоров, в

частности: размер лимита займа, вид драгоценного металла, срок

предоставления займа, процент за пользование займом. Слитки

выдавались непосредственно из хранилища банка представителю

заемщика по доверенности.

При наступлении срока возврата займа организация-заемщик

погашала свои обязательства по займу перечислением банку

денежных средств.

Фактически банк осуществлял не выдачу займа в драгоценных

металлах, а их продажу с отсрочкой платежа. При этом должен быть

начислен НДС, но банк этого не делал.

Доказательства налоговиков

1. Видом деятельности всех компаний-заемщиков было производство

ювелирных изделий из драгоценных металлов, следовательно, металл

приобретался для использования в своей деятельности, а не для

инвестиций.

2. Срок займов составлял от двух дней до двух месяцев. Такое

короткое время не характерно для инвестиций в драгоценные

металлы, поскольку невозможно в столь короткие сроки получить

существенный доход от роста цен на драгметаллы.

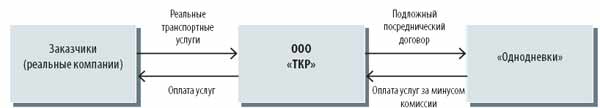

Схема 3: сокрытие выручки за счет заключения подложного посреднического договора

кого проверили: ООО «ТКР»

кто проверил: ИФНС № 32 по г. Москве

что проверили: НДС и налог на прибыль за 2004 – 2005 годы

сумма претензий: 7 235 500 рублей

Суть схемы в том, что компания, самостоятельно осуществляя

транспортные перевозки, оформляла посреднический договор и

значительную часть выручки переводила на компании-«однодневки»,

оставляя у себя лишь незначительную комиссию.

Основной вид деятельности компании — организация перевозок

грузов. Она заключила с рядом компаний посреднические договоры,

по которым обязалась обеспечивать ежедневной работой

автотранспортные средства этих компаний.

Инспекторы в ходе выездной проверки установили, что у этих

компаний не зарегистрировано ни одной единицы автотранспорта и

они не могут оказывать услуги по перевозке. Кроме того, у всех у

них выявлены признаки «однодневок».

Вместе с тем у ООО «ТКР» были заключены договоры о

предоставлении транспортно-экспедиционных услуг с несколькими

реально существующими организациями. По всем этим договорам ООО

«ТКР» выступает в качестве исполнителя, а контрагенты —

заказчиками. Встречная проверка у этих контрагентов-заказчиков

показала, что работы фактически выполнены, оплачены и учтены в

расходах.

Налоговики доказали, что компания являлась фактическим

исполнителем транспортных услуг, но при этом через подставные

посреднические договоры оформляла таким образом, будто бы

исполнителем являлась другая компания, а ООО «ТКР» лишь

посредником. В результате в качестве реализации вместо всей

суммы дохода от транспортных услуг учитывалось только

незначительное комиссионное вознаграждение. В результате

занижения реализации был в значительной мере недоначислен налог

на прибыль и НДС.

Доказательства налоговиков

1. У компаний-«перевозчиков», по данным ГИБДД, отсутствует

собственный транспорт.

2. У этих компаний отсутствует численность, минимально

необходимая для обеспечения перевозки грузов.

3. В соответствии с банковской выпиской расходы, производимые

«перевозчиками», никак не связаны с арендой автотранспорта или

обеспечением транспортных перевозок.

4. Все расчеты с «перевозчиками» производились в течение всего

нескольких дней и без видимой связи с оплатой услуг реальными

заказчиками.

5. Часть денежных средств, перечисленных «перевозчикам», пройдя

по цепочке других компаний, в конечном итоге была получена

наличными, остальные направлены на покупку векселей.

6. Все организации из этой цепочки не находятся по адресам,

указанным в учредительных документах, и на запросы не отвечают.

7. Местонахождение руководителя одной из этих компаний не

установлено, но на его имя зарегистрировано более 20 других

организаций.

8. Граждане, указанные учредителями и руководителями остальных

компаний, отношения к ним не имеют, их не учреждали и никаких

документов не подписывали, что подтверждается протоколами

допросов, осуществленных как самой инспекцией, так и работниками

милиции.

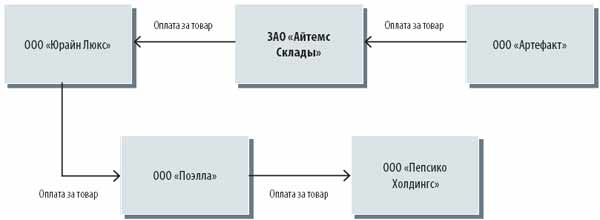

Схема 4: создание видимости хозяйственной деятельности

кого проверили: ЗАО «Айтемс Склады»

кто проверил: ИФНС № 30 по г. Москве

что проверили: НДС и налог на прибыль за 2004– 2006 годы

сумма претензий: 6 804 000 рублей

Суть схемы состоит в том, что для минимизации налога на прибыль

и НДС компания создает видимость закупки товара и его

реализации. Как правило, компания в данном случае является

частью длинной цепочки перепродажи несуществующего товара.

Основной вид деятельности компании — оптовая торговля.

В 2006 году ЗАО «Айтемс Склады» заключило договор с ООО «Юрайн

Люкс» на поставку хозяйственных, парфюмерных и сопутствующих

товаров в сумме 16 200 000 рублей. Основная часть денежных

средств ООО «Юрайн Люкс» в день поступления направлялась в адрес

ООО «Поэлла», которое в свою очередь перечисляло их ООО «Пепсико

Холдингс».

Купленные товары ЗАО «Айтемс Склады» реализовало ООО «Артефакт»

по договору купли-продажи.

И покупатель, и вся цепочка перепродавцов товара имеют признаки

«однодневок», поэтому все операции между ними подверглись

тщательному изучению.

В результате встречных проверок была установлена неуплата НДС по

всей цепочке. Инспекторы установили, что платежные операции

между всеми компаниями произведены с целью создания видимости

хозяйственных операций с целью возмещения НДС, ранее не

уплаченного в бюджет, и уклонения от налога на прибыль путем

завышения расходов.

В результате оплата товара по договору с ООО «Юрайн Люкс» была

исключена из расходов, уменьшающих облагаемую прибыль, а НДС,

соответственно, из вычетов.

Доказательства налоговиков

1. ООО «Юрайн Люкс» и ООО «Поэлла» реально не существуют, не

имеют ликвидное имущество, в том числе основные средства,

офисные, складские помещения для размещения хозяйственных,

парфюмерных и сопутствующих товаров, транспортные средства для

поставки товара на склад покупателя, управленческий и

технический персонал для ведения реальной коммерческой

деятельности.

Это подтверждается следующими доказательствами.

По ООО «Юрайн Люкс»:

— организация по адресу, указанному в учредительных документах,

не располагается;

— генеральный директор Шендалев И.Л. в протоколе допроса

показал, что ООО «Юрайн Люкс» не регистрировал и к его

финансово-хозяйственной деятельности никакого отношения не

имеет;

— обороты по расчетному счету за пять месяцев 2007 года

составили 4 млрд рублей, а в отчетности за этот же период

выручка показана лишь в размере 36 870 рублей;

— на расчетный счет поступали денежные средства от различных

организаций в оплату различной техники, станков и оборудования,

текстиля, вакуумных камер, продуктов, строительных и

пиломатериалов, аренды мебели, сервисного обслуживания,

консультаций и транспортных услуг по вывозу грунта.

По ООО «Юрайн Люкс»:

— организация зарегистрирована по одному из «массовых» адресов;

— последняя отчетность сдана в 2006 году;

— оборот денежных средств по расчетному счету составил более 2,7

млрд рублей;

— на расчетный счет поступали средства за газированную воду,

продукты и сигареты.

2. ООО «Артефакт» имеет следующие признаки «однодневки»:

— адрес регистрации, заявитель, учредитель и руководитель

относятся к категории «массовых»;

— организация по адресу, указанному в учредительных документах,

не располагается;

— в оборотах по расчетному счету фигурирует оплата за различные

товары, работы и услуги, не имеющие между собой ничего общего.

3. Все организации, участвующие в схеме, имеют счета в одном и

том же банке — КБ «Генбанк».

Схема 5: увеличение расходов за счет подставного субподрядчика

кого проверили: ЗАО «Бат-инжстрой»

кто проверил: ИФНС № 26 по г. Москве

что проверили: НДС за 2003–2006 годы

сумма претензий: 74 676 000 рублей

Суть схемы состоит в том, что строительная организация,

выполняющая работы своими силами, оформляет часть работ на

подставного субподрядчика, являющегося «однодневкой».

Компания занимается строительной деятельностью. За проверяемый

период были заключены договоры на проведение субподрядных работ

и поставку строительных материалов с компаниями: ООО «Омега

строй», ООО «ДизайнПроект», ООО «Комстар», ООО «Строймасштаб»,

ООО «Техноэлитстрой?К», ООО «Строй Индустрия», ООО

«Русстройподряд», ООО «Техносплит», ООО «Кайлас», ООО

«Микрон», ООО «Спецтрейдинг», ООО «Инвестконсалт-2000», ООО

«Техальянс», ООО «Экспо-строй», ООО «Кластер».

Налоговики установили, что все указанные организации являются

«однодневками», а работы выполнены собственными силами. Тем

самым компания получила необоснованную налоговую выгоду.

Данный налоговый спор уже был рассмотрен в арбитражном суде, где

компании было отказано в признании результатов проверки

недействительными1.

Доказательства налоговиков

1. Акты о приемке выполненных работ по субподрядным договорам

подписаны неизвестными лицами как со стороны вышеуказанных

организаций, так и со стороны ООО «Бат-инжстрой». В них

отсутствует расшифровка фамилий и должностей.

2. Генеральный директор ООО «Бат-инжстрой» в ходе допроса не

смог объяснить, кто и когда подписывал эти документы.

3. Все организации-субподрядчики реальную строительную

деятельность не осуществляли, квалифицированных специалистов,

технику и оборудование для выполнения строительно-монтажных

работ не имели.

4. Контрагенты представили последнюю налоговую отчетность в

2004–2005 годах с незначительными показателями. В настоящее

время все счета в банках закрыты.

5. Все компании имели расчетный счет в одной кредитной

организации — ООО «Национальный коммерческий банк», у которого в

августе 2005 года отозвана лицензия в связи с неисполнением

банковского законодательства, включая положения закона «О

противодействии легализации (отмыванию) доходов, полученных

преступным путем, и финансированию терроризма»2.

6. Опросы должностных лиц субподрядчиков подтверждают, что они

никогда не подписывали от имени этих организаций никаких

документов, не открывали счета в банке и с должностными лицами

ООО «Бат-инжстрой» не контактировали.

1 Решение Арбитражного суда г. Москвы от 29 декабря 2007

г. № А40-53216/07-109-209.

2 Федеральный закон от 7 августа 2001 г. № 115-ФЗ.

Строительная организация все работы выполняла своими силами, но часть оформляла на подставного субподрядчика-«однодневку». В результате получался незаконный вычет по НДС

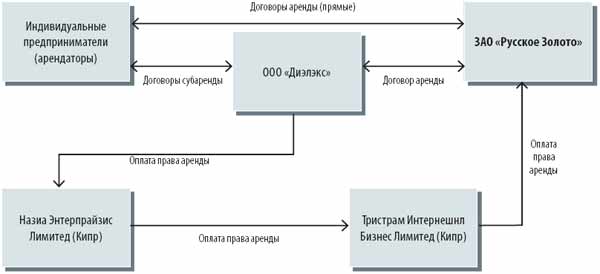

Схема 6: снижение прибыли за счет использования субаренды и увод ее в оффшор

кого проверили: ЗАО «Русское Золото»

кто проверил: МИФНС № 49 по г. Москве

что проверили: налог на прибыль за 2006 год

сумма претензий: 108 043 000 рублей

Суть схемы состоит в том, что компания заключила с посредником

договор аренды торговых мест, которые тот передавал

индивидуальным предпринимателям по договору субаренды. Доход в

виде разницы в стоимости субаренды и аренды покрывался за счет

оплаты офшорным компаниям права на аренду этих торговых мест.

Такое право передавалось этим компаниям самим арендатором.

Компания эксплуатирует открытый рынок и торговый комплекс «Митинский»,

расположенные на Пятницком шоссе. Часть торговых мест компания

сдает в аренду индивидуальным предпринимателям напрямую, часть

через ООО «Диэлэкс», с которым заключен соответствующий договор

аренды. Общество в свою очередь передает торговые места

индивидуальным предпринимателям в субаренду. При этом стоимость

аренды торгового места для ООО «Диэлэкс» в два раза ниже

стоимости субаренды этого же торгового места. Ровно на сумму

полученного дохода этот арендатор оплачивает «право аренды»,

перечисляя деньги кипрской компании «Назиа Энтерпрайзис

Лимитед». Это «право» иностранная компания получила от другой

кипрской фирмы — «Тристрам Интернешнл Бизнес Лимитед». Этой

фирме «право аренды» передало по договору само ЗАО «Русское

Золото». Таким образом, практически половина прибыли от сдачи в

аренду этих торговых мест была выведена из-под российского

налога на прибыль в офшорную зону.

В ходе проверки налоговики установили отсутствие деловой цели и

экономической обоснованности столь сложной системы

хозяйствования и объявили налоговую выгоду необоснованной.

Доказательства налоговиков

1. Часть торговых мест сдавалась в аренду непосредственно ЗАО

«Русское Золото», причем ряд индивидуальных предпринимателей

арендовали одновременно торговые места и у ООО «Диэлэкс», и у

ЗАО «Русское Золото». Это свидетельствует об отсутствии

препятствий для заключения прямых договоров аренды.

2. В соответствии с Гражданским кодексом РФ акционерное общество

как коммерческая организация должно преследовать извлечение

прибыли в качестве основной цели своей деятельности3,

что отражено и в уставе ЗАО «Русское Золото». Однако, имея

возможность заключения прямых договоров, компания пошла на

искусственное усложнение своей деятельности, которое резко

снижает ее прибыль.

Это говорит об отсутствии деловой цели в части получения

компанией прибыли.

3. Часть договоров субаренды имеет отметку о согласовании этого

договора с арендатором — ЗАО «Русское Золото», скрепленном его

печатью. Это говорит о непосредственном участии арендатора в

заключении этих договоров.

4. Анализ тех документов, которые были получены непосредственно

у арендаторов, банковских выписок, сведений из ЕГРЮЛ и

свидетельских показаний, указывает на наличие взаимозависимости

в рамках вертикально интегрированной компании ЗАО «Русское

Золото» между этой компанией и ООО «Диэлэкс», а также ООО

«Комплект-Сервис», участвующим в производственном процессе и

движении денежных потоков на правах агента по договору с ООО

«Диэлэкс».

3 Статьи 50 и 66 ГК РФ.

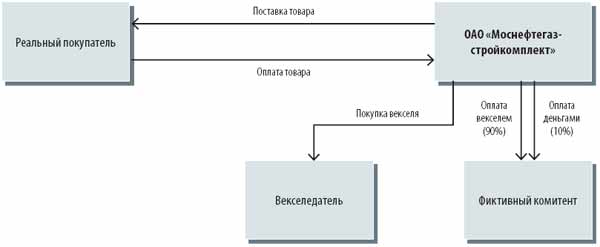

Схема 7: мнимые сделки

кого проверили: ОАО «Моснефтегазстройкомплект»

кто проверил: ИФНС № 21 по г. Москве

что проверили: НДС и налог на прибыль за 2004–2005 годы

сумма претензий: 18 232 000 рублей

Суть схемы в том, что традиционные торговые отношения

подменялись мнимыми комиссионными и субкомиссионными сделками.

Компания занимается торговлей металлоконструкциями на основании

договоров комиссии с ООО «УниверсалТур» и ООО «ЛюксПрофи». При

этом реализацию товара ОАО «Моснефтегазстройкомплект»

производило не самостоятельно, а через субкомиссионера.

Основная же часть выручки от продажи металлоконструкций

относилась в доход комитентов, у компании доходом являлось

только комиссионное вознаграждение.

При этом перечисление комитентам выручки от реализации товара по

договорам комиссии ОАО «Моснефтегазстройкомплект» осуществляло в

основном путем передачи векселей третьих лиц (приблизительно 90%

от общей суммы), и лишь примерно 10 процентов денежными

средствами.

В ходе проверки инспекторы не обнаружили доказательств наличия

реальных отношений ОАО «Моснефтегазстройкомплект» со своими

комитентами. Сделки были объявлены мнимыми, то есть совершенными

лишь для вида, без намерения создать соответствующие ей правовые

последствия4, реальной целью которых было укрытие

значительной части выручки от налогообложения. Инспекторы

начислили налоги исходя из реального содержания сделок.

Доказательства налоговиков

Мероприятиями налогового контроля, проведенными в ходе выездной

налоговой проверки, включая опросы руководителей контрагентов,

установлено, что договоры комиссии и другие документы подписаны

неуполномоченными и неустановленными лицами.

Такие документы не могут являться доказательствами наличия

договорных отношений между ОАО «Моснефтегазстройкомплект» и ООО

«УниверсалТур», а также ООО «Люкспрофи».

Источник http://www.zarplata-online.ru