01.10.07 РАСЧЕТ АВАНСОВЫХ ПЛАТЕЖЕЙ ПО ЕСН

Подходит к концу III квартал 2007 года. До конца сентября еще остается время спокойно подготовиться к сдаче отчетности. В статье мы расскажем, как отразить в расчете авансовых платежей по ЕСН за 9 месяцев ситуации, по которым нет прямых указаний в налоговом законодательстве.

Как построчно заполнить расчет авансовых платежей по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам (далее — расчет авансовых платежей по ЕСН), мы подробно рассказали в статье «Заполняем обновленный расчет по ЕСН» («Зарплата», 2007, № 6). Прежде чем рассмотреть проблемные ситуации, кратко напомним общий порядок составления и сдачи расчета авансовых платежей по ЕСН.

КТО, КОГДА И В КАКОЙ ФОРМЕ ДОЛЖЕН СДАТЬ РАСЧЕТ ЗА 9 МЕСЯЦЕВ 2007 ГОДА

Кто сдает. Расчет авансовых платежей по ЕСН должны сдавать те налогоплательщики, которые производят выплаты физическим лицам. Они перечислены в подпункте 1 пункта 1 статьи 235 Налогового кодекса:

— организации;

— индивидуальные предприниматели;

— физические лица, не признаваемые индивидуальными предпринимателями.

Форма и содержание. Расчет авансовых платежей по ЕСН сдают по форме, утвержденной приказом Минфина России от 09.02.2007 № 13н. Этот же приказ определяет и порядок его заполнения.

Расчет авансовых платежей по ЕСН в обязательном порядке должен содержать:

— титульный лист;

— раздел 1 «Сумма авансовых платежей по налогу, подлежащая уплате в федеральный бюджет и государственные внебюджетные фонды, по данным налогоплательщика»;

— раздел 2 «Расчет авансовых платежей по единому социальному налогу».

Разделы 3 и 3.1 необходимо заполнить в том случае, если налогоплательщик имеет право применить льготы, установленные подпунктами 1 и 2 пункта 1 статьи 239 Налогового кодекса.

Порядок заполнения. Все значения денежных показателей в расчете авансовых платежей по ЕСН отражаются в полных рублях. Начать заполнение расчета авансовых платежей по ЕСН следует с раздела 2, затем показать распределение налоговой базы (строка 0100) и численности физических лиц по интервалам шкалы регрессии в разделе 2.1, при необходимости заполнить разделы 3 и 3.1. После этого на основании раздела 2 следует заполнить раздел 1 и в завершении — титульный лист. Нумерация страниц проставляется после заполнения расчета авансовых платежей по ЕСН.

Кто подписывает. Расчет авансовых платежей по ЕСН подписывает руководитель фирмы, индивидуальный предприниматель или физическое лицо, не признаваемое индивидуальным предпринимателем. Помимо этих лиц форму вправе подписать уполномоченный представитель налогоплательщика. Наименование документа, подтверждающего полномочия представителя (это может быть и главный бухгалтер), указывают на титульном листе, его копию прилагают.

Когда сдавать. Расчет авансовых платежей по ЕСН за 9 месяцев 2007 года необходимо представить не позднее 22 октября 2007 года, поскольку в этом году 20 октября приходится на выходной день (субботу) и дата сдачи переносится (п. 7 ст. 6.1 НК РФ).

В электронном виде или на бумаге. Организации и физические лица-работодатели, у которых среднесписочная численность работающих по состоянию на 1 января 2007 года превышает 250 человек, обязаны сдать расчет авансовых платежей по ЕСН в электронном виде (п. 3 ст. 80 НК РФ). Факт своевременной сдачи расчета авансовых платежей по ЕСН в электронном виде подтверждает распечатка электронной версии расчета с отметкой налоговой инспекции о его поступлении (письмо ФНС России от 12.03.2007 № 05-3-07/46). Чтобы получить такую распечатку с отметкой, следует обратиться в налоговый орган с запросом.

ОТРАЖАЕМ ОБЛАГАЕМУЮ БАЗУ

Для плательщиков ЕСН — организаций и индивидуальных предпринимателей облагаемой базой являются выплаты и вознаграждения, начисленные в пользу физических лиц:

— по трудовым договорам;

— гражданско-правовым договорам на выполнение работ, оказание услуг;

— авторским договорам.

Налогоплательщики ЕСН — физические лица, не имеющие статуса индивидуального предпринимателя, показывают в качестве облагаемой базы выплаты в пользу других физических лиц по трудовым и гражданско-правовым договорам, если их предметом является выполнение работ или оказание услуг согласно пункту 1 статьи 236 Налогового кодекса.

Выплаты и вознаграждения, не уменьшающие облагаемую базу по налогу на прибыль организаций или НДФЛ у плательщиков ЕСН — физических лиц, не считаются объектом налогообложения ЕСН. Их не нужно показывать в разделе 2 расчета авансовых платежей по единому социальному налогу.

На практике нередко возникают вопросы, какие именно выплаты и вознаграждения показывать в составе облагаемой базы, а какие — нет. Ведь систему оплаты труда, поощрений и компенсаций налогоплательщики разрабатывают самостоятельно. Установление той или иной выплаты имеет свои налоговые последствия. Рассмотрим некоторые из них подробнее.

Премии

Премии, начисляемые за достижения в труде, уменьшают облагаемую базу по налогу на прибыль на основании пункта 2 статьи 255 Налогового кодекса. Они являются объектом налогообложения по ЕСН. Премии непроизводственного характера (например, к праздничным или юбилейным датам) налогооблагаемую прибыль не уменьшают. На них ЕСН не начисляется (письмо Минфина России от 22.05.2007 № 03-03-06/1/287). Отражать эти премии в расчете авансовых платежей по ЕСН в составе объекта налогообложения не следует.

Доплаты за сверхурочную работу

Доплаты за сверхурочную работу относятся к выплатам за труд. Они уменьшают облагаемую базу по налогу на прибыль согласно пункту 3 статьи 255 Налогового кодекса. Причем это правило действует даже в том случае, когда количество часов, отработанных сверх нормы, превышает установленный статьей 99 ТК РФ предел — 120 часов в год. Работодатель обязан оплатить всю сверхурочную работу в повышенном размере (письмо Минфина России от 22.05.2007 № 03-03-06/1/278). Эти затраты являются его обоснованным расходом. На всю сумму доплаты следует начислить ЕСН и отразить ее в составе объекта налогообложения.

Выплаты в связи с вредными условиями труда[1]1

Трудовым законодательством за работу во вредных условиях труда предусмотрены различные гарантии и компенсации. Порядок их налогообложения ЕСН различается.

Компенсации. В соответствии со статьей 219 Трудового кодекса каждый работник имеет право на компенсации, если он занят на тяжелых работах и работах с вредными или опасными условиями труда. Эти компенсации в пределах норм, установленных в соответствии с законодательством, не подлежат налогообложению единым социальным налогом (подп. 2 п. 1 ст. 238 НК РФ). До законодательного утверждения норм и условий предоставления компенсаций могут применяться нормы, установленные локальным нормативным актом организации или коллективным договором (письмо Минфина России от 04.07.2007 № 03-04-06-01/211). Компенсации, назначенные на основании результатов аттестации рабочих мест по условиям труда, в размерах, установленных локальным нормативным актом, не следует показывать в составе объекта налогообложения ЕСН.

Доплаты. Оплата труда работников, занятых на тяжелых работах, работах с вредными, опасными и иными особыми условиями труда, производится в повышенном размере (ч. 1 ст. 146 ТК РФ).

Доплаты к заработной плате работникам, занятым на работах с вредными условиями труда, не могут рассматриваться в качестве компенсаций. Они повышают размер оплаты труда работников. К таким доплатам не может применяться подпункт 2 пункта 1 статьи 238 Налогового кодекса. Доплаты к заработной плате за работу с вредными условиями труда подлежат налогообложению единым социальным налогом. Следовательно, их необходимо включать в объект налогообложения при составлении расчета авансовых платежей по ЕСН.

Оплата дополнительного отпуска, гарантированного трудовым законодательством тем, кто занят на работах с вредными условиями труда, не поименована в перечне подпункта 2 пункта 1 статьи 238 Налогового кодекса. Эта сумма подлежит налогообложению единым социальным налогом, ее необходимо указать в составе объекта налогообложения при составлении расчета авансовых платежей по единому социальному налогу.

Специальная одежда. Расходы на приобретение специальной одежды в пределах норм ее бесплатной выдачи могут быть учтены при определении налоговой базы по налогу на прибыль в составе материальных расходов (подп. 3 п. 1 ст. 254 НК РФ).

Для обеспечения безопасных условий и охраны труда работодатель обязан выдавать спецодежду тем, кто занят на работах с вредными или опасными условиями труда, а также на работах, выполняемых в особых температурных условиях или связанных с загрязнением (ч. 1 ст. 221 ТК РФ). Типовые нормы бесплатной выдачи специальной одежды, специальной обуви и других средств индивидуальной защиты работникам сквозных профессий и должностей всех отраслей экономики утверждены постановлением Минтруда России от 30.12.97 № 69.

Выплаты в виде стоимости специальной одежды, выдаваемой работникам по нормам, не подлежат обложению единым социальным налогом на основании подпункта 2 пункта 1 статьи 238 Налогового кодекса (письмо Минфина России от 04.04.2007 № 03-03-06/1/214). Стоимость выданной по нормам спецодежды не следует отражать в составе объекта налогообложения при составлении расчета авансовых платежей по ЕСН.

Выплаты по гражданско-правовым договорам штатным работникам

Вознаграждения физическим лицам по договорам гражданско-правового характера на выполнение работ или оказание услуг облагаются ЕСН (п. 1 ст. 236 НК РФ), если они уменьшают облагаемую базу по налогу на прибыль (п. 3 ст. 236 НК РФ). Выплаты по гражданско-правовым договорам с физическими лицами, не состоящими в штате предприятия, уменьшают облагаемую базу по налогу на прибыль в составе расходов на оплату труда (п. 21 ст. 255 НК РФ). Аналогичные выплаты штатным работникам могут признаваться в качестве прочих расходов (подп. 49 п. 1 ст. 264 НК РФ). Следовательно, они также будут являться объектом налогообложения единым социальным налогом (письмо Минфина России от 19.01.2007 № 03-04-06-02/3). Их следует отразить в расчете авансовых платежей по ЕСН.

Суточные сверх норм

Согласно пункту 2 статьи 238 Налогового кодекса суточные, выплачиваемые при направлении в служебные командировки, в пределах законодательно установленных норм не облагаются ЕСН. По мнению чиновников, в качестве нормативных следует использовать нормы расходов на выплату суточных, утвержденные постановлением Правительства РФ от 08.02.2002 № 93 (письмо Минфина России от 17.07.2007 № 03-04-06-01/247).

Направляя работника в командировку, организация вправе выплатить ему суточные, фактический размер которых может превышать эти нормы. Основание — положение коллективного договора или локального нормативного акта организации (ч. 2 ст. 168 ТК РФ). Превышение не уменьшает облагаемую базу по налогу на прибыль (п. 38 ст. 270 НК РФ). Следовательно, согласно пункту 3 статьи 236 Налогового кодекса на него не начисляется единый социальный налог.

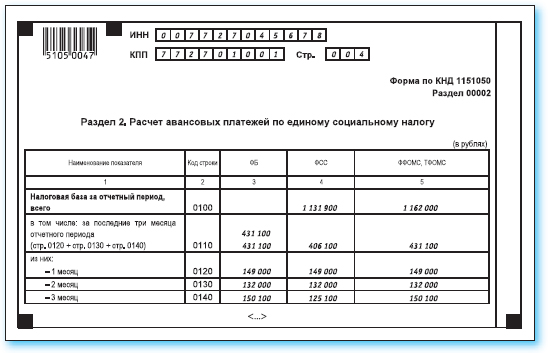

Рассмотрим на примере, как подготовить данные для заполнения раздела 2 расчета авансовых платежей по единому социальному налогу при наличии сведений о начисленных выплатах и вознаграждениях.

ПРИМЕР 1. За 9 месяцев бухгалтер ООО «Колобок» начислил физическим лицам следующие выплаты и вознаграждения (см. табл. 1 на с. 40).

Необходимо определить налогооблагаемую базу по ЕСН за 9 месяцев 2007 года и заполнить строки 0100—0140 раздела 2 расчета авансовых платежей по ЕСН.

РЕШЕНИЕ. Составим вспомогательную таблицу, в которой сгруппируем все выплаты и вознаграждения в пользу физических лиц, включаемые в объект налогообложения ЕСН (см. табл. 2).

Таблица 2. Сводные данные для заполнения расчета авансовых платежей по ЕСН. Вспомогательные расчеты

Расчет объекта налогообложения ЕСН

(руб.)

|

Вознаграждения

|

Федеральный бюджет

|

ФСС

|

ФФОМС, ТФОМС

|

|

Начислено по окладу (гр. 2 табл. 1)

|

899 000

|

899 000

|

899 000

|

|

Доплата за сверхурочную работу (гр. 3 табл. 1)

|

4500

|

4500

|

4500

|

|

Доплата за работу во вредных условиях труда 10% к окладу (гр. 4 табл. 1)

|

13 500

|

13 500

|

13 500

|

|

Премия ежемесячная за выполнение производственного плана (гр. 5 табл. 1)

|

179 800

|

179 800

|

179 800

|

|

Отпускные (гр. 7 табл. 1)

|

27 500

|

27 500

|

27 500

|

|

Оплата дополнительного отпуска за работу во вредных условиях труда (гр. 8 табл. 1)

|

7600

|

7600

|

7600

|

|

По гражданско-правовому договору (гр. 13 табл. 1)

|

30 100

|

#

|

30 100

|

Таблица 1. Сведения о начислениях по трудовым и гражданско-правовым договорам за 9 месяцев 2007 года

(руб.)

|

ФИО |

Начислено по окладу |

Доплата за сверхурочную работу |

Доплата за работу во вредных условиях труда 10% к окладу |

Премия ежемесячная за выполнение производственного плана |

Премия к юбилею |

Отпускные |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Бабкина А.К. |

242 000 |

|

|

48 400 |

30 000 |

27 500 |

|

Дедунь Г.А. |

225 000 |

4500 |

|

45 000 |

20 000 |

|

|

Зайчиков Е.Д. |

180 000 |

|

|

36 000 |

|

|

|

Волчидзе В.В. |

135 000 |

|

13 500 |

27 000 |

|

|

|

Медведев Д.Н. |

117 000 |

|

|

23 400 |

12 800 |

|

|

Лискина П.Д. |

|

|

|

|

|

|

|

Итого за 9 месяцев |

899 000 |

4500 |

13 500 |

179 800 |

62 800 |

27 500 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

в том числе за: |

|

|

|

|

|

|

|

Июль |

100 000 |

|

1500 |

20 000 |

15 000 |

27 500 |

|

Август |

105 000 |

4500 |

1500 |

21 000 |

11 000 |

|

|

сентябрь |

103 000 |

|

1500 |

20 600 |

12 800 |

|

|

Итого |

|

|

|

|

|

|

|

за III квартал |

308 000 |

4500 |

4500 |

61 600 |

38 800 |

27 500 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

за |

|

|

|

|

|

|

|

6 месяцев |

591 000 |

0 |

9000 |

118 200 |

24 000 |

0 |

|

Доп. отпуск за работу во вредных условиях труда |

Компенсация проездного билета |

Компенсация за вредные условия труда |

По гражданско-правовому договору |

Вознаграждение по решению общего собрания учредителей |

Всего начислено |

в ФБ, ФФОМС, ТФОМС (гр. 2 + гр. 3 + гр. 4+ гр. 5 + гр. 7 + гр. 8 + гр. 11) |

|

8 |

9 |

10 |

11 |

12 |

13 |

14 |

|

|

5600 |

|

|

32 200 |

385 700 |

317 900 |

|

|

6300 |

|

|

|

300 800 |

274 500 |

|

|

6300 |

|

5100 |

|

227 400 |

221 100 |

|

7600 |

6300 |

9000 |

|

|

198 400 |

183 100 |

|

|

6300 |

|

|

|

159 500 |

140 400 |

|

|

|

|

25 000 |

|

25 000 |

25 000 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

7600 |

30 800 |

9000 |

30 100 |

32 200 |

1 296 800 |

1 162 000 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3500 |

1000 |

|

|

168 500 |

149 000 |

|

|

3500 |

1000 |

|

32 200 |

179 700 |

132 000 |

|

|

4200 |

1000 |

25 000 |

|

168 100 |

150 100 |

|

|

|

|

|

|

|

|

|

0 |

11 200 |

3000 |

25 000 |

32 200 |

516 300 |

431 100 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

7600 |

19 600 |

6000 |

5100 |

0 |

780 500 |

730 900 |

Суммы для заполнения расчета авансовых платежей по ЕСН

(руб.)

|

Строки 0100 |

1 162 000 |

1 131 900 |

1 162 000 |

|

Строки 0120 |

149 000 |

149 000 |

149 000 |

|

Строки 0130 |

132 000 |

132 000 |

132 000 |

|

Строки 0140 |

150 100 |

125 100 |

150 100 |

|

Строки 0110 |

431 100 |

406 100 |

431 100 |

Данные вспомогательной табл. 2 перенесем в расчет авансовых платежей по ЕСН.

Фрагмент формы расчета авансовых платежей

НЮАНСЫ ОТРАЖЕНИЯ РАСЧЕТОВ С ФСС

Сумму расходов, произведенных за счет средств ФСС, показывают по строке 0700. Она должна соответствовать аналогичному показателю в строке 15 таблицы 2 и в строке 24 графы 4 таблицы 3 расчетной ведомости по средствам ФСС России (форма № 4-ФСС РФ, утвержденная постановлением ФСС России от 22.12.2004 № 111). Сумма оплаты пособий за два первых дня нетрудоспособности, выплаченная за счет средств работодателя, в этой строке не отражается.

По строке 0800 следует показать суммы возмещения расходов, полученные от территориального органа ФСС России. Эти суммы отражают в том отчетном периоде, в котором они поступили к страхователю, независимо от того, когда произошел перерасход в использовании средств фонда по сравнению с начисленными суммами авансовых платежей по ЕСН (письмо Минфина России от 21.06.2007 № 03-04-06-02/120).

СЧИТАЕМ РЕГРЕССИЮ

Ставки ЕСН носят регрессивный характер. Они применяются к фактической величине облагаемой базы по ЕСН, рассчитанной на каждое физическое лицо. В статье 241 Налогового кодекса установлены следующие интервалы регрессии:

— до 280 000 руб.;

— от 280 001 руб. до 600 000 руб.;

— свыше 600 000 руб.

Для организаций, которые работают в области информационных технологий (кроме тех, которые имеют статус резидента технико-внедренческой особой экономической зоны), в пункте 6 статьи 241 Налогового кодекса установлены льготные интервалы регрессии:

— до 75 000 руб.;

— от 75 001 руб. до 600 000 руб.;

— свыше 600 000 руб.

Распределение облагаемой базы по ЕСН-шкале показывают в разделе 2.1 расчета авансовых платежей по единому социальному налогу.

В некоторых компаниях нередки случаи, когда в течение календарного года один и тот же работник увольняется и после перерыва вновь поступает на работу. Как в этом случае считать облагаемую базу по отдельному физическому лицу? Представители Минфина России считают, что облагаемые ЕСН выплаты в пользу одного физического лица необходимо суммировать нарастающим итогом с начала года (письмо Минфина России от 15.02.2007 № 03-04-06-02/25). И в разделе 2.1 в графах «численность физических лиц (чел.)» этот работник будет показан как одна целая единица.

ПРИМЕР 2. Воспользуемся данными примера 1 и заполним раздел 2.1 расчета авансовых платежей по ЕСН.

РЕШЕНИЕ. Составим вспомогательную табл. 3.

Таблица 3. Сводные данные для заполнения расчета авансовых платежей по ЕСН. Вспомогательный расчет

Распределение налоговой базы по ЕСН

и численности по шкале регрессии

|

Физические лица

|

Облагаемая база по ЕСН (руб.)

|

Численность (чел.)

|

||

|

ФБ, ФФОМС, ТФОМС

|

ФСС

|

ФБ, ФФОМС, ТФОМС

|

ФСС

|

|

|

Бабкина А.К.

|

317 900

|

317 900

|

1 |

1 |

|

Дедунь Г.А.

|

274 500

|

274 500

|

1 |

1 |

|

Зайчиков Е.Д.

|

221 100

|

216 000

|

1 |

1 |

|

Волчидзе В.В.

|

183 100

|

183 100

|

1 |

1 |

|

Медведев Д.Н.

|

140 400

|

140 400

|

1 |

1 |

|

Лискина П.Д.

|

25 000

|

0

|

1 |

|

|

Итого за 9 месяцев

|

1 162 000

|

1 131 900

|

6 |

5 |

Данные для заполнения расчета авансовых платежей

по единому социальному налогу

|

Шкала регресии

|

Облагаемая база по ЕСН (руб.)

|

Численность (чел.)

|

Строка раздела 2.1

|

||

|

ФБ, ФФОМС, ТФОМС

|

ФСС

|

ФБ, ФФОМС, ТФОМС

|

ФСС

|

||

|

До 280 000 руб.

|

844 100

|

814 000

|

5 |

4 |

010

|

|

От 280 001 до 600 000 руб.

|

317 900

|

317 900

|

1 |

1 |

020

|

|

Сумма, превышающая 280 000 руб.

|

37 900

|

37 900

|

|

|

022

|

|

Всего за 9 месяцев

|

1 162 000

|

1 131 900

|

6 |

5 |

040

|

На основании данных вспомогательной таблицы заполним раздел 2.1 расчета авансовых платежей по ЕСН.

Н.В. Бовша, налоговый консультант

О.С. Островская, начальник сектора налогового анализа ЗАО «ОРЛЭКС»