18 Декабря 2014Ваша новая транспортная декларация за 2014 год

Начиная с отчетности за 2014 год нужно использовать новую форму и электронный формат декларации по транспортному налогу. Приказом ФНС России от 25 апреля 2014 г. № ММВ-7-11/254 внесены изменения в действующий приказ от 20 февраля 2012 г. № ММВ-7-11/99. Основная часть поправок связана с новым порядком расчета транспортного налога за дорогостоящие автомобили.

Декларацию по транспортному налогу за 2014 год нужно сдать в инспекцию не позднее 2 февраля 2015 года, так как 1-е число выпадает на воскресенье (п. 3 ст. 363.1 НК РФ). По общему правилу отчитаться надо по местонахождению компании или обособленного подразделения. То есть именно туда, где зарегистрирован автомобиль (п. 24.3 Правил, утвержденных приказом МВД России от 24 ноября 2008 г. № 1001).

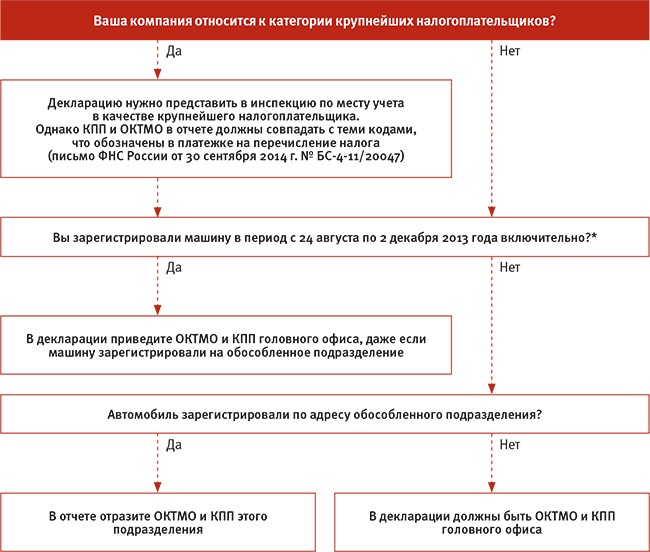

Разобраться с тем, куда подавать декларацию и какие коды ОКТМО и КПП в ней указывать, поможет схема (см. ниже. – Примеч. ред.).

Какие ОКТМО и КПП должны быть в декларации по транспортному налогу

Повышающий коэффициент для дорогих машин

Теперь о новых показателях. Начнем с повышающего коэффициента, который с 2014 года применяется при расчете налога на автомобили стоимостью 3 млн руб. и выше (п. 2 ст. 362 НК РФ). Кстати, в 2014 году при расчете авансовых платежей он не учитывается. А вот в 2015 году повышающий коэффициент надо будет применять и к авансам. Его нужно показать в новой строке 150 раздела 2 декларации. Значение коэффициента напрямую зависит от стоимости автомобиля и его возраста (см. таблицу ниже. – Примеч. ред.).

Размеры повышающего коэффициента с 2014 года

| Коэффициент к ставке | Средняя стоимость машины | Возраст машины |

|---|---|---|

| 1,1 | 3–5 млн руб. | от 2 до 3 лет |

| 1,3 | 3–5 млн руб. | от 1 года до 2 лет |

| 1,5 | 3–5 млн руб. | не более 1 года |

| 2 | 5–10 млн руб. | не более 5 лет |

| 3 | 10–15 млн руб. | не более 10 лет |

| 3 | от 15 млн руб. | не более 20 лет |

Остановимся подробнее на значениях коэффициента. Для начала нужно узнать среднюю стоимость дорогого автомобиля. Ежегодно обновляемый перечень размещен на официальном сайте Минпромторга России (minpromtorg.gov.ru). Найти его просто – достаточно перейти в раздел «Перечни и реестры». Не путайте этот показатель с реальной стоимостью, которую вы заплатили за автомобиль. В данном случае она значения не имеет.

Следующий критерий – возраст машины. Его нужно отсчитывать начиная с года выпуска автомобиля. Такой порядок указан в статье 362 НК РФ.

Допустим, для легкового автомобиля 2013 года выпуска средней стоимостью от 3 млн до 5 млн руб. надо выбрать категорию от 1 года до 2 лет. И при расчете транспортного налога за 2014 год следует применить повышающий коэффициент 1,3. Такие выводы подтверждаются письмом ФНС России от 7 июля 2014 г. № БС-4-11/13195. Возьмем конкретный пример.

ПРИМЕР

Как рассчитать налог на транспорт за 2014 год с учетом повышающего коэффициента

На балансе компании, зарегистрированной в Москве, с 2013 года числится

автомобиль BMW X5 M. Год выпуска – 2013. Мощность двигателя – 555 л.с.

В перечне Минпромторга России автомобиль находится в категории от 3 млн

до 5 млн руб. Значит, повышающий коэффициент равен 1,3. Ставка налога –

150 руб. (ст. 2 Закона г. Москвы от 9 июля 2008 г. № 33).

Налог на имущество за 2014 год бухгалтер рассчитал так: (555 л.с. x 150 руб. x 1,3) = 108 225 руб.

Декларации на устаревших бланках и в неактуальных форматах инспекторы могут не принять (подп. 3 п. 28 Административного регламента, утв. приказом Минфина России от 2 июля 2012 г. № 99н). Так что использовать прежнюю форму отчета рискованно. Скорее всего проверяющие потребуют заполнить новый бланк и сдать его в инспекцию. А за несвоевременно сданный отчет предусмотрен штраф, минимальный размер которого составляет 1000 руб. (п. 1 ст. 119 НК РФ).

Доля в праве на транспорт

Еще один новый показатель – доля налогоплательщика в праве собственности на транспортное средство. В новой форме декларации это строка 120 раздела 2. Но сразу скажу, что владельцы автомобилей эту строку не должны заполнять. Дело в том, что зарегистрировать долю в праве собственности можно только на водные и воздушные транспортные средства. А у машин всегда один владелец.

ВОПРОС УЧАСТНИКА

– Как нужно отчитаться по налогу на транспорт: на бумаге или в электронном виде?

– Организации, у которых среднесписочная численность за 2014 год

превышает 100 человек, должны сдавать налоговые декларации электронно.

Это единое для всех правило прописано в пункте 3

статьи 80 НК РФ. В бумажном виде инспекторы могут не принять отчетность

у таких компаний. Но даже если они примут декларацию, то потребуют

штраф в размере 200 руб. по статье 119.1

НК РФ. Если среднесписочная численность 100 человек и меньше, то можно

сдать декларацию на бумаге напрямую в инспекцию, почтой или лично.

Конечно, можно отчитаться и по ТКС.

Информацию о доле собственности инспекторы будут использовать только для налогового контроля. На расчет транспортного налога такой показатель никак не влияет. И если вам все же надо его отразить, то покажите его в виде простой правильной дроби. Например, так: ½ или ⅕.

Источник: Журнал "Семинар для бухгалтера"