12 Октября 2014Схемы уклонения от налогов, о которых налоговики хорошо знают

В распоряжении наших коллег из «ПНП» оказался документ одного из управлений ФНС с анализом схем, выявленных в ходе проверки компаний, применяющих УСН и ЕНВД. Документ посвящен посредническим схемам, а также схемам, выявленным в ходе проверки деятельности в рамках простого товарищества.

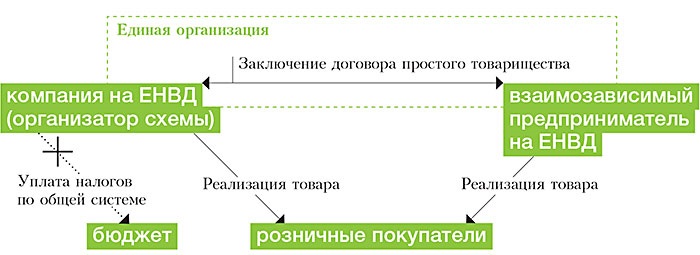

Схема с простым товариществом

В документе налоговики сетуют, что на практике продолжают иметь место уклонение от налогов путем заключения договора простого товарищества. Но описанная в документе ситуация характерна тем, что налогоплательщик не только заключил договор простого товарищества, но и внедрил схему дробления бизнеса (см. схему). Получив тем самым дополнительную налоговую экономию.

Заключение договора простого товарищества с целью сохранения права на ЕНВД

Одна из организаций, применяющих ЕНВД, осуществляла торговую деятельность в рамках договора простого товарищества. При этом участниками совместной деятельности выступали пять индивидуальных предпринимателей и два юрлица. Вкладом одной из компаний являлось имущественное право пользования недвижимостью, кассовые аппараты, трудовые ресурсы и право осуществления розничной торговли алкогольной продукцией, основанное на лицензии. Вклад второго юрлица — право пользования товарным знаком. Остальные товарищи вложили в долевую собственность право аренды, деловые связи, профессиональные знания, навыки и умения по организации торгового процесса в сфере розничной торговли.

Однако согласно ответам, полученным проверяющими из инспекций по месту учета ИП, на имя данных налогоплательщиков не была зарегистрирована контрольно-кассовая техника, расчетные счета в банках не открывались. В то же время ККТ были зарегистрированы на одну из компаний, которая участвовала в совместной деятельности. Хотя арендаторами этих торговых площадей выступали спорные предприниматели.

В ходе контрольных мероприятий инспекция выяснила, что доходы от деятельности простого товарищества распределялись непропорционально стоимости вкладов (ст. 1048 ГК РФ, п. 3 ст. 278 НК РФ). Практически вся прибыль (99%) распределялась между предпринимателями. Хотя, согласно договору простого товарищества, реализация компанией алкогольной продукции, пива и сигарет является ее исключительным правом, а доходы от продажи являются ее исключительной собственностью. Но, тем не менее, предприятие получало наименьшую прибыль (менее 1%). При этом в одном из отчетных периодов прибыль компании была равна нулю. Соответственно вклад проверяемого налогоплательщика несоразмерен с величиной распределенного в его адрес дохода. К тому же в договоре не была определена стоимость вклада каждого участника. В таком случае в силу статьи 1042 ГК РФ вклады считаются равными.

Плохая налоговая история — отягчающее обстоятельство

Напомним, что прибыль, полученная товарищами в результате их совместной деятельности, должна распределяться пропорционально стоимости вкладов, если иное не предусмотрено договором или иным соглашением товарищей (ст. 1048 ГК РФ). Поэтому проверяющие указали, что соглашения об устранении одного из товарищей от участия в прибыли являются ничтожными. В результате сопоставления размера вклада с доходностью проверяющие сделали вывод об отсутствии в действиях компании действительной воли по достижению цели предпринимательской деятельности (ст. 2 ГК РФ). А также собственно цели, указанной в договоре простого товарищества. При этом одним из условий признания субъекта плательщиком ЕНВД (гл. 26.3 НК РФ) является осуществление им предпринимательской деятельности (письмо Минфина России от 07.06.06 № 03-11-04/3/283). Соответственно, если деятельность не направлена на систематическое получение прибыли, то и признание организации в качестве плательщика ЕНВД неправомерно.

Кроме того, контролеры указали на неправомерность распределения расходов по уплате арендных платежей ИП только в части арендуемых ими площадей. Поскольку из договора простого товарищества следует, что вклады считаются равными. Проверяющие обратили внимание и на следующее обстоятельство. Проверяемый налогоплательщик вносил в качестве вклада право пользования недвижимостью. А в тот же день товарищи — ИП брали это помещение в аренду. Получается, что компания передала простому товариществу имущественное право пользования несколькими частями одного помещения, в результате чего возник один объект торговли площадью более 150 кв.м (подп. 6 п. 2 ст. 346.26 НК РФ). При передаче объекта в аренду участникам — ИП происходило умышленное дробление площадей и как следствие возникло право на применение ЕНВД. На этом основании контролеры заявили о фиктивности договора простого товарищества.

Инспекторы обнаружили, что проверяемый вмененщик уже участвовал в незаконных схемах с использованием простого товарищества. Ранее предприятие осуществляло деятельность как простое товарищество, объединяя 87 предпринимателей. По завершении совместной деятельности налогоплательщики снимались с учета в налоговых органах. К тому же бухгалтерскую и налоговую отчетность всех ИП составлял главный бухгалтер компании. При этом все предприниматели являлись взаимозависимыми лицами по отношению к обществу, поскольку состояли в штате компании. На этом основании контролеры указали, что участие предпринимателей в финансово-хозяйственной деятельности простого товарищества можно расценивать как второстепенное. Основным участником совместной деятельности было проверяемое предприятие, которое вело учет полученных доходов от деятельности простого товарищества. И ежемесячно выплачивало зарплату ИП — участникам в виде определенного процента от полученной прибыли.

Продажа товара через фиктивных посредников

В документе чиновники УФНС отмечают, что на практике уклонение от налогов с помощью схемы с фиктивным участием в деятельности дружественных предпринимателей происходит уже давно, просто ранее схемы не касались договоров простого товарищества. В качестве примера в документе приводится описание следующей схемы, выявленной при проверке.

Компания на общей системе занималась продажей автомобилей. Для реализации товара организация привлекала посредников. Перепродавцами выступали предприниматели на УСН. При этом упрощенцы приобретали автомобили с минимальной наценкой, а конечным покупателям товар реализовывался уже по рыночным ценам. Причем компания на ОСНО и перепродавцы являлись взаимозависимыми лицами. Полученная в результате перепродажи наценка облагалась единым налогом по ставке 15 процентов (п. 2 ст. 346.20 НК РФ) вместо 20 (п. 1 ст. 284 НК РФ). Кроме того, за счет продажи товара с минимальной наценкой компания на ОСНО минимизировала свои обязательства по НДС.

Как отмечают составители документа, в данном случае привлечение посредников было направлено на выведение части выручки, поступающей от конечных потребителей, из-под обложения налогами по общей системе. В ходе контрольных мероприятий фискалы обнаружили, что предприниматели являлись штатными сотрудниками организации на ОСНО. На этом основании контролеры заявили о том, что компания определяла основные направления деятельности ИП и являлась организатором схемы.

Граждане, которые являлись конечными покупателями товара, пояснили фискалам, что автомобили они приобретали не у предпринимателей, а напрямую у проверяемой компании. При этом договоры купли-продажи и приходные кассовые ордера были оформлены от имени общества. Хотя формально товар находился в собственности ИП. Основанием для возникновения права собственности выступали фиктивные договоры поставки автомобилей, заключенные между компанией и предпринимателями на УСН.

Налоговики отмечают, что, как правило, о создании видимости осуществления расчетов с покупателями через посредников свидетельствуют следующие факты:

- регистрация зависимых лиц чаще всего на сотрудников компании;

- оформление первичных документов с конечными покупателями от имени компании, минуя посредников;

- взаимозависимость лиц, участвующих в сделках, их подконтрольность организатору схемы;

- нарушение хронологии оформления фиктивного документооборота.

Источник: http://www.glavbukh.ru